本文作者:汪浩 领带金融学院院长

转载请注明来源

12月2日,中国银保监会正式发布《商业银行理财子公司管理办法》及答记者问,也意味着近30万亿的理财市场开始进入独立公司运作的新时代。

随后,好几个信托小伙伴发来微信,大概中心意思就是说,我感觉我的职业生涯快结束了……

理财子公司的设立确实对信托公司影响最大。这是“牌照优势”的终结?还是混业大资管时代的新开始?理财子公司与信托是“合作”还是“竞争”?在这里简单梳理一些问题及想法,希望对大家有所帮助。

问题1:理财产品与信托产品有何区别?理财子公司是否可开展全部信托业务?

回答:为何要提出这个问题?在理财子公司答记者问中提到:商业银行和银行理财子公司发行的理财产品依据信托法律关系设立。

这并不意味着理财子公司发行的理财产品等同于信托产品。信托作为一种法律关系及制度安排,并不是信托公司专有的,众多金融产品都有在信托法的基础上做出的延伸,比如10月22日,证监会发布《证券期货经营机构私募资产管理业务管理办法》及其配套规则中提到,各类私募资管产品均依据信托法律关系设立。

理财子公司从经营范围上来看,既包括公募理财、私募理财,也有咨询顾问等业务,可视为“公募+私募+信托”的万能牌照,也可视为升级版的2.0信托,但不应该认为理财子公司具有信托牌照,可以开展全部信托业务。

问题2:信托公司的业务范围中,哪些业务理财子公司不能做?

回答:理财子公司几乎覆盖了信托公司中资金信托的业务范围,但理财子公司不能开展财产权信托、动产或不动产信托、慈善信托等业务,这是第一。

第二,理财子公司不能设立SPV参与ABS业务,结构设计中参与机会也较少,而信托公司参与ABS的模式非常多,比如

(1)在部分收益权ABS、CMBS业务中,信托公司大多会参与到结构设计中,起到构建稳定金融债权的部分作用,这也就形成了双SPV结构;

(2)类REITs中作为重组资产的结构设计方,由于委贷新规等因素的影响,在部分REITs项目中委贷已经行不通,采用股东借款的形式又难以办理抵押,因此采用信托结构是一个替代的方式,资金信托办理抵押目前还是比较通畅;

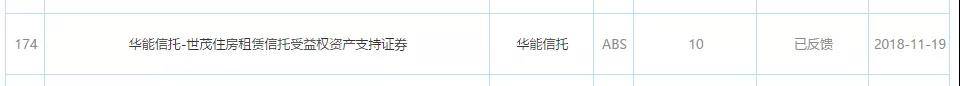

(3)信托直接作为企业ABS的计划管理人。目前已有两家信托公司取得了交易所的管理人资质试点,分别是华能贵诚信托以及中信信托。今年11月份,在上交所公司债券项目信息平台显示,华能信托作为管理人的【华能信托-世茂住房租赁信托受益权资产支持证券】目前显示已反馈。

(4)信托作为过桥资金方参与CMBS并成为原始权益人,比如11月27日,由光大资管作为管理人、云南城投集团作为增信机构的光证资管-成都环球中心资产支持专项计划,中信信托担任该产品的原始权益人。

(5)ABN业务中,信托公司可担任资产载体及分销商,目前已有12家信托公司取得了银行间非金债承销资质,详情见:又有6家信托公司拿下银行间非金融债承销资格!

(6)信贷ABS及银登的信贷资产流转业务中,也基本都是信托公司作为SPV作为资产转让的载体,实现破产隔离等功能。

第三,理财子公司不得发放贷款,无贷款发放资格。

这条至关重要,信托公司基于《贷款通则》及《信托公司管理办法》的规定,有发放贷款的法律依据。而答记者问中提到,理财子公司业务范围中明确规定不允许吸收存款、发放贷款。

第四,理财产品不得直接投资于信贷资产,不得直接或间接投资于主要股东发行的次级档信贷ABS

理财子公司新规第二十八条规定:银行理财子公司理财产品:

(1)不得直接投资于信贷资产;

(2)不得直接或间接投资于主要股东的信贷资产及其受(收)益权,不得直接或间接投资于主要股东发行的次级档资产支持证券,面向非机构投资者发行的理财产品不得直接或间接投资于不良资产受(收)益权;

(3)不得直接或间接投资于本公司发行的理财产品;

(4)可以再投资一层由受金融监督管理部门依法监管的其他机构发行的资产管理产品,但所投资的资产管理产品不得再投资公募证券投资基金以外的资产管理产品。

对于信托公司,目前信托投资ABS次级没有明确的法规限制,且部分信托公司也开始设立pre-abs资金或夹层基金,参与到其中,比如中航信托。

问题3:开展非标业务,谁更具优势?

回答:从指标限制来看,非标债权投资限额管理方面,理财子公司独立经营理财业务后,要求非标债权类资产投资余额不得超过理财产品净资产的35%。而信托目前没有指标限制。

此外,由于具备贷款资质,通过信托放款来开展的非标业务越来越多,也有一些券商资管及基金子公司做代销或投顾的非标业务慢慢出现,成为资管新规后的一个新的业务机遇。

问题4:信托公司与理财子公司开展业务是否都适用资管新规规定?

回答:银行理财及理财子公司按理说从事的都是资管业务,都需要适用资管新规及配套政策的规定,但信托业务范围广泛,也有例外,比如

1、根据《关于加强规范资产管理业务过渡期内信托监管工作的通知》规定,公益信托、家族信托明确不适用资管新规

2、资管新规中对资管产品的定义仅包含资金信托,财产权信托未纳入范畴。

不过有些业务老手会创新出一些不符合监管意图的产品,因此《关于加强规范资产管理业务过渡期内信托监管工作的通知》中提到:“以财产权信托的名义开展资金信托业务的,适用于《指导意见》”,这里本人不得不佩服监管的话术创新能力,思考许久,我想大概是指切分财产权信托受益权份额对外转让,或者他益发行有背靠背对价。

——看似是财产权信托,其实做的是资金信托业务。下图,感受下。

问题5:银信通道业务是否会受影响?

回答:银信通道业务自资管新规以来已经受到一定的挤压,理财子公司的设立及发展必然让一些通道业务失去了生存的土壤,委外业务也会大幅度减少,但对“银信通道业务”并未造成“致命绝杀”。

1、部分需要贷款资质的非标业务仍需要通过信托来做通道。

前面提到过,理财子公司不能发放贷款,这给了银信通道生存的空间。未来是否会修改《贷款通则》,让理财子公司与信托在同一起跑线,也传出一定的风声。

2、未设立理财子公司的银行,仍需要信托开展通道业务。

由于出资金额较高及资本充足率等因素影响,业内专家曾指出,总资产规模低于3000亿的银行,其实没有成立子公司的必要。因此银信通道仍有广阔的开拓空间。

3、政策支持的一些通道业务类型

8月17日,银保监会向各地银监局下发《关于加强规范资产管理业务过渡期内信托监管工作的通知》中提到,支持信托公司开展符合监管要求、资金投向实体经济的事务管理类信托业务。这个口径较之前有很大宽松,“善意不善意”也不再提了,符合监管要求的通道又可以做了。

最后,关于通道业务,多扯几句。

如果不能解决通道背后的刚需,一味压缩通道又有何意义?

为何这么说?大家都明白,得负债者得天下,无论任何时期,银行都是整个金融市场最大的资金方,最大的投资者。因此,银行好比“温室中的花朵”一样,很难培养出优秀的资产管理团队,很难提供出市场化的人员待遇,负债端越专业,资产端便越“打不起精神”。

每年靠着息差怒赚几万亿利润,你让我还要多努力?

你能指望一个财富自由身价过亿的老板,还像我们这种金融狗去没日没夜的为梦想打拼么?

搓成一单项目的成就感与快乐,你们这帮土豪根本感受不到。

因此,银行若在资产端改变,我们大家都没饭吃,连做搬运工的机会都没有。

所以,不用着急去担心自己的职业生涯结束了,不用担心金融行业里别人有好爹,富二代、关系户太多,背景怎么比都比不过别人,把握当下,修炼内功,努力成长,你的背景其实很强大,因为你的背景就是这个黄金时代。

(正文完)

600+小时金融实务课程任意学

领带金融学院皇冠VIP正式上线

↓↓扫描二维码加入↓↓

- 还没有人评论,欢迎说说您的想法!