本文作者:汪浩 领带金融学院院长

转载请注明来源

4月26日晚间,云南城投公告称,截止25日,公司商业房地产抵押贷款支持证券(CMBS)在上交所成功发行,共募集资金33亿元,其中包括优先A类17.5亿元,优先B类15.0亿元,C类0.5亿元。

该项目由云南城投置业股份有限公司作为项目发起人和原始权益人,渤海汇金证券资产管理有限公司担任计划管理人及主承销商,开源证券作为项目安排人,戴德梁行作为评估机构。

1

项目概况

2018年4月17日,云南城投发布公告《云南城投置业股份有限公司关于公司拟以下属公司物业作为资产发行商业房地产抵押贷款支持证券的公告》,拟以公司下属控股子公司杭州西溪银盛置地有限公司(下称“杭州西溪”)、台州银泰商业有限公司(下称“台州银泰”)、宁波市奉化银泰城商业经营管理有限公司(下称“宁波奉化银泰”)各自所持购物中心作为底层资产,采用资产证券化的方式向上海证券交易所申请发行商业房地产抵押贷款资产支持证券

本次 CMBS 的主要要素:

1)原始权益人/信托委托人/差额支付承诺人:云南城投置业股份有限公司

2)信托借款人/物业持有人/资产服务机构:杭州西溪、台州银泰以及宁波奉化银泰

3)担保人:省城投集团(主体评级 AAA)

4)基础资产:信托受益权及其附属权益

5)底层资产:杭州西溪、台州银泰、宁波奉化银泰各自所持购物中心(下称“物业资产”)

6)还款来源:物业资产运营净现金流(EBITDA),以及公司每年向专项计划支付的优先收购权的支付对价(如适用)和权利维持费(具体以实际发行为准)。

7)增信措施:①杭州西溪、台州银泰及宁波奉化银泰三处物业资产抵押;②物业资产现金流超额覆盖:EBITDA 仅覆盖当期 A 类资产支持证券的本息;③结构分层:优先级分为 A 类、B 类,设置 C 类证券(具体的分层情况以实际发行为准);④公司对资产支持证券回售提供流动性支持;⑤差额补足及保证担保:公司对信托贷款债权提供连带责任保证担保义务,并对资产支持证券的本息兑付提供差额支付;⑥担保:省城投集团对公司的流动性支持义务、差额补足义务以及优先收购权提供连带责任保证担保。

8)还本付息方式:A 类证券每年支付利息,每年摊还本金;B 类证券每年付息,到期一次性还本;C 类证券每年分配超额部分的收益(如有)。

具体证券分层及票面利率见下图:

本项目标的物业是:杭州西溪银泰城、宁波奉化银泰城以及浙江台州银泰城,分别物业杭州市(西溪新区)、宁波市(奉化区)、台州市。

因此,我们也关注到,底层资产为3处不同城市的购物中心。

2

哪些CMBS、REITs持有多处物业

经领带金融学院梳理,在此单产品之前,也有部分CMBS、REITs单只产品持有了不同的物业。

酒店:

(1)恒泰浩睿-彩云之南酒店资产支持专项计划:北京新云南皇冠假日酒店、云南西双版纳避寒皇冠假日酒店

(2)中信-金石-碧桂园凤凰酒店资产支持专项计划:位于阳江、佛山、江门、长沙、清远、鹤山、台山、韶关、咸宁、随州、肇庆、江门、巢湖、黄山的14处碧桂园酒店物业

写字楼类:

(1)中信启航专项资产管理计划:北京中信证券大厦、深圳中信证券大厦

(2)高和德邦-复地商业物业资产支持专项计划:北京复星国际中心、成都复城国际、上海新都国际三处商业物业

(3)深圳市世纪海翔投资集团有限公司2018年度第一期资产支持票据:鼎丰大厦、至卓飞高大厦及联合广场

书店、门店类:

(1)中信华夏苏宁云创资产支持专项计划:北京、重庆、成都、常州、武汉、昆明、西安的11处苏宁云商门店物业

(2)中信华夏苏宁云创二期资产支持专项计划:大连、北京、天津、济南、郑州、上海、嘉兴、泰州、马鞍山、武汉、郴州、大同、内江、厦门的13处苏宁云商门店物业

(3)中信皖新阅嘉一期资产支持专项计划:合肥、芜湖、滁州、安庆、六安、滁州的八处书店物业

(4)兴业皖新阅嘉一期房地产投资信托基金资产支持证券:合肥、阜阳、蚌埠、淮北、淮南的八处书店物业。

(5)皖新光大阅嘉一期资产支持专项计划:安徽19处书店物业

(6)畅星-高和红星家居商场资产支持专项计划:天津两座红星美凯龙家居商场

(7)红星美凯龙家居卖场资产支持专项计划一期:红星美凯龙上海浦江商场物业、红星美凯龙天津河东商场物业

(8)中信建投-红星美凯龙资产支持专项计划:北京红星美凯龙世博家具广场东四环店、烟台红星美凯家居生活MALL建材馆

购物中心、综合体类:

(1)渤海汇金-云城投银泰城资产支持专项计划:杭州西溪银泰城、宁波奉化银泰城、台州银泰城

(2)新城控股集团股份有限公司2017年度第一期资产支持票据:上海新城控股大厦 B 座、苏州吴江吾悦广场、常州吾悦国际广场

(3)招商创融-海富通-步步高资产支持专项计划:步步高·新天地购吉首物中心及合川购物中心

(4)中信建投-绿地控股资产支持专项计划:北京绿地缤纷城、上海贝多芬广场及上海宁夏路&曹杨路物业(临街物业)

(5)中联前海开源-远洋集团一号资产支持专项计划:远洋未来广场(北京)、远洋山水未来汇(北京)以及远洋未来广场(天津)三处购物中心

(6)光大嘉宝2018年度第一期资产支持票据:上海11处物业,商业、工业、办公等

(7)中金印力-印象1号资产支持专项计划:南京江北印象汇、天津西青印象城

物流资产、产业类:

(1)中联东吴-新建元邻里中心资产支持专项计划:湖东邻里中心物业、玲珑邻里中心物业、翰林邻里中心物业、新城邻里中心物业、贵都邻里中心物业、师惠邻里中心物业、沁苑邻里中心物业、方洲邻里中心物业、东沙湖邻里中心物业和邻瑞广场物业

(2)中信证券-普洛斯仓储物流1期资产支持专项计划:普洛斯练塘物流园、普洛斯闵行物流园、普洛斯浦东机场物流园和普洛斯石湖荡物流园

(3)华泰佳越-顺丰产业园一期资产支持专项计划:顺丰上海青浦产业园、无锡电商产业园物流地产

(4)长江楚越-宝湾物流第1期资产支持专项计划:昆山、南通、天津及廊坊宝湾物流园

(4)菜鸟中联-中信证券-中国智能骨干网仓储资产支持专项计划:重庆3处物流物业

住房租赁类:

大部分都是分散物业,这里不再举例。

3

境外标准化CMBS长啥样

在REITs公募指日可待的局势下,越来越多的人开始关注到标准REITs与类REITs的区别,其实境外的CMBS与境内的也有很大的差异,境内已发行的CMBS可否也应换个名字,叫类CMBS。

回首2016年,对于不动产ABS而言是一个创新的元年。

8月5号,光控安石大融城REITs让从业小伙伴们看到了“重资产持有+改造+REITs退出” 的成功案例。

而14天之后,恒泰证券作为管理人的北京银泰中心“抵押型REITs”成功发行的海报在朋友圈大放异彩,75亿的发行规模创了历史新高,投行小伙伴心里徘徊着两个问题:1、这得挣多少承销费啊。2、劳资也要赶紧干一票这个。

“抵押型REITs”这个名词也是那时候让大家熟知,他跟我们现在所说的CMBS是否是一码事?

2年前的2016年9月,领带金融学院邀请了天风证券ABS业务负责人黄长清老师做了一期直播活动,主题是《抵押型私募REITs的模式介绍》,其中有提到这个内容:

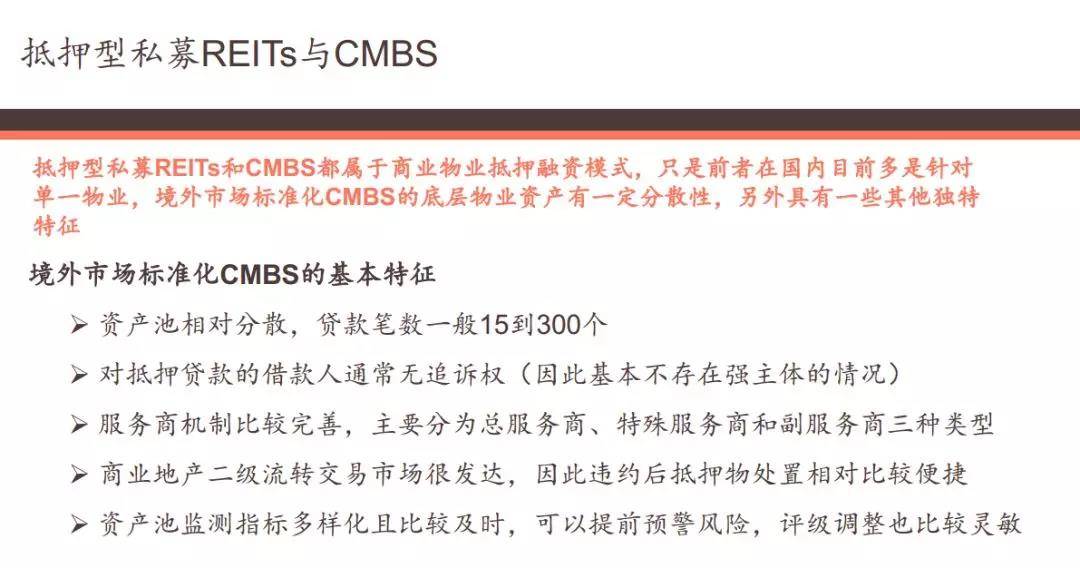

虽然都属于商业物业抵押贷款融资模式,但是在国内CMBS目前多是针对单一物业,境外的标准化CMBS底层物业资产有一定的分散性,另外有自己自身独特的一些特征,比如下几个方面:

第一,资产池相对分散,贷款笔一般15-300个。这个看起来笔数很多,所以单个物业价值其实并不大。

第二,它对抵押贷款的借款人通常无追索权。比如你拿商业物业去金融机构贷款,如果最终发现物业的价值低于贷款的金额,可能就会放弃这个物业,可能就说按照美国的情况它是对借款人通常没有追索权。所以,对于CMBS产品来讲,就是基本上不存在强主体的情况,因为对于主体都没有追索权。

第三,服务商机制比较完善。主要分为总服务商,特殊服务商和负服务商三种类型。

总服务商负责常规的贷款管理工作,有时还会按合同要求在贷款违约时垫付证券的利息或本金。一旦贷款出现违约,贷款的管理和服务事务就会马上交由特殊服务商;

特殊服务商在贷款违约后接管贷款,有很大的决策权。特殊服务商以高和资本为主的私募基金也提的比较多,这样的设计也是想把地产基金的一个资产管理嵌入到资产证券化产品的设计过程中,这样能够使得资产证券化能够回归资产支持的一个本源,而不是所有的项目都得要强担保,这样的强资产、强主体的组合是挺难找的。

副服务商一般是贷款发放人,在资产转让给发行人后继续保留其对贷款的服务权。

第四,商业地产的二级流转交易市场很发达。违约之后抵押物处置相对比较便捷,只有如此,此类产品未来的发行规模才能不断攀升,同时也能更好的脱离主体信用。

渤海汇金此单产品的发行,对于国内CMBS市场的未来发展起到了引导的作用,抵押资产分散化也有助于增强整个资产池的安全度,也是未来国内CMBS发展的趋势。

先聊这么多,祝大家身体健康,CMBS(长命百岁)。

- 还没有人评论,欢迎说说您的想法!