本文作者:汪浩 领带金融学院院长(wx:aili_frankie)

转载请注明来源

2020年,信托行业重磅新闻不断,小伙伴们如履薄冰,“心似已灰之木”。

5月8日,资金信托新规开始征求意见,首次限制非标业务上限,非标债权类集合信托占比不超过集合资金信托计划实收信托的50%。

6月18日,多家信托公司暂停融资类信托产品备案,当天晚上不少保险资管的同仁私信我:身边还有信托通道可用么?刚过审的项目,信托突然不行了。

6月底至今,不少券商朋友来问,还有能做非标转标ABS的信托通道么?能放款,有融资额度的。

摸底一圈下来,发现目前业内仅有12家还能做资金信托业务,且一半以上已经没额度或者额度紧张(资金信托额度或地产额度),需要占用额度的通道类业务已不再是“黄州好猪肉,价贱如泥土”,通道费大多数在1.5%-2%的区间。

强压之下需要转型,基于我们服务的信托客户也不少,发现几个趋势:

01

做大标品业务,发力ABS、债券与资本市场

标品又分权益和固收,权益主要是资本市场业务,投二级市场股票。目前常见的模式,比如阳光私募、权益直投及TOF等模式,行业内不少信托公司已经布局多年,比如云南信托、外贸信托、华润信托、民生信托、北京信托、中信信托等。

近期牛市风声起,股市赚钱效应明显,来自用益在线的统计数据显示,今年上半年,集合信托共成立1900款证券类信托产品,总规模达874.57亿元,入市热情明显提升。

固收就主要是债和ABS,相比权益而言,固收上规模的速度更快。可债券投资是门技术活,资产端不少信托会去公募或券商资管挖团队,简单粗暴,但转型是全方位的,财富团队也需要随着公司产品的变化而变化。

这半年我们也承接了一些信托财富端关于资本市场的培训,机构需求日益旺盛,工欲善其事必先利其器,产品再好,卖不出去也是白搭。

关于ABS,由于政策鼓励且不占额度,不少信托在大力抢市场,ABN业务比重有利于信托申请银行间承销牌照,通道费率低到尘埃,需加大主动承揽及管理能力。

之前拜访某信托大佬,吐槽说公司天天说转型,考核机制却一视同仁,如果我做一笔非标给公司赚1000万,做一单家族信托累死累活给公司赚了100万,可绩效奖金都是按创收来计提,不分产品,我哪里有动力去做家族信托?去做ABS?

02

传统非标业务做精,股权业务发力,非标转标并举

虽然压降规模已成定局,但传统非标业务仍支撑着不少信托公司的收入规模,搭建标品团队的目的之一也是为了做大分母,腾出更多额度来做非标。

资金信托新规目前正式稿仍未发布,非标业务都赶着发布前赶紧落地,用益信托统计数据显示,6月共计发行集合信托2976.47亿元,环比增长51.72%。

产品设立一个接一个,大限将至,落地为安。

此外,非标股权投资类业务由于不受规模限制,成为部分债权业务的替代品,其高滚动性也让不少信托尝到了甜头。

与此同时,信托非标转标业务有升温趋势,原因有二:

原因一:资产收益下行导致资金端成本下降

江苏部分城市清退8%以上融资,泰州要求市级国企新增债务年化不超过6%,常州要求平台公司融资成本挂钩LPR,综合一下也限制在了5.4%以下。

规模有限,你还不降价,银行、券商这边忙着给他们发债,融资租赁还惦记着他们的非标。

就非标业务而言,相比信托、券商资管等领域,租赁、保理目前是尚未被监管大力整治的半自由区域,融资方式虽受租赁物掣肘,目前可操作的空间还是非常大。

特别是金融租赁里的售后回租业务,模式和早年间的银信业务差不多,且不面对个人财富端,肉烂锅里,啥事都好办。

对信托而言,资产收益下行对资金端成本也提出更高要求,信托发行ABS来募资可有效降低资金端成本,先过桥形成资产再通过ABS退出,和新增投放无太大区别。

2个月前债牛的时候有些3A的ABS优先级发行利率只有2点多,不香吗?

之前有信托机构咨询我们有没有非标估值与净值化管理的课,我建议不如直接做非标转标ABS吧,ABS比非标更好估。

原因二:降低非标额度利器

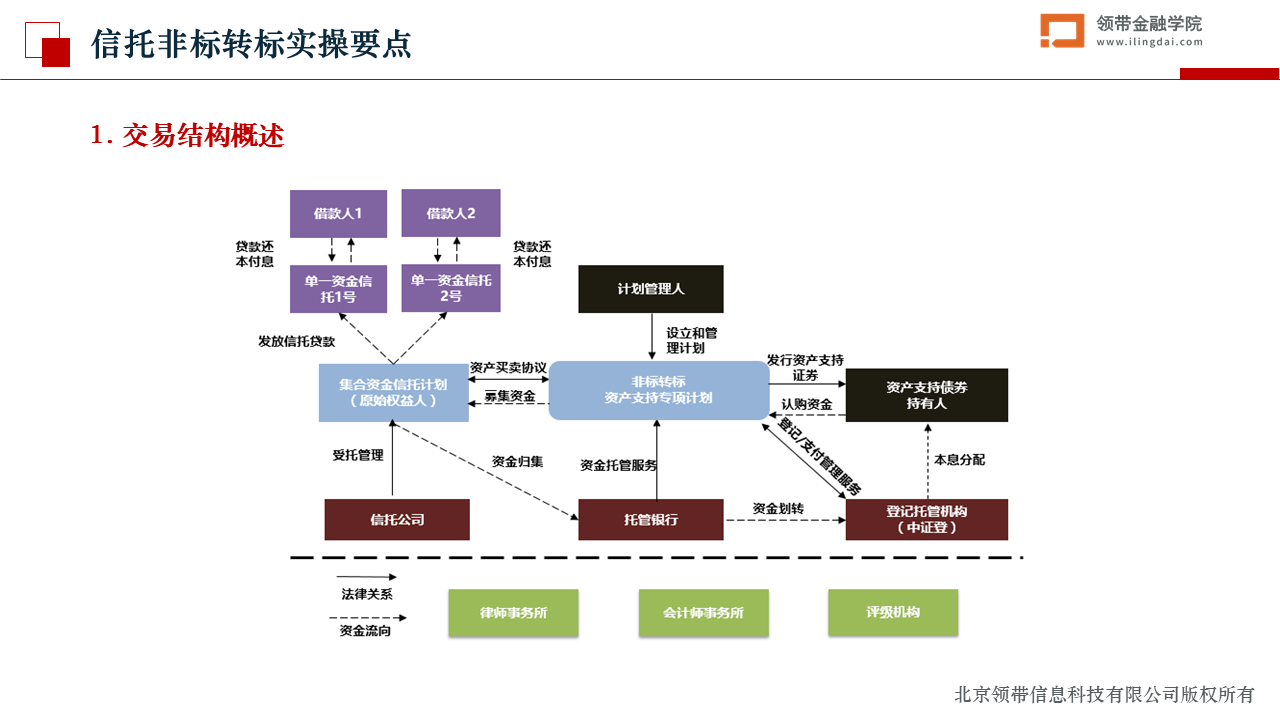

从目前非标转标ABS的产品结构中,专项计划可以直接受让信托受益权或信托贷款,也就意味着在转让给ABS之后前端的集合资金信托计划可以申请提前结束,不占集合信托的非标规模,视同操作了一笔标准化业务,还可通过认购次级份额享受超额收益。

当年行业突飞猛进之时,投放都来不及的时候,信托对非标转标嗤之以鼻。

现在再看,砸锅卖铁它不香吗?

- 还没有人评论,欢迎说说您的想法!